Por Javier Arreola y Patricio Gutiérrez Velarde. Varios estados de la…

De la Ley Fintech a la Legislación Secundaria

De la Ley Fintech a la Legislación Secundaria

Por Javier Arreola y Felipe Vallejo Dabdoub

Pasó más de un año desde que en este espacio se abordó el borrador con la estructura predominante de la Ley Fintech mexicana. El proyecto, después de vaivenes en oficinas de reguladores y de los poderes legislativo y ejecutivo, llegó a su aprobación en ambas cámaras y a su promulgación.

A pesar de todo lo andado, aún queda camino por recorrer, ya que el marco completo requiere que dicha ley esté respaldada por su respectiva legislación secundaria. Así, vale la pena preguntarse, ¿qué representa a nivel internacional la existencia de la Ley Fintech? ¿Qué cambios sustanciales hubo entre la versión de bosquejo y la ley promulgada? ¿Qué camino sigue para tener el marco completo? Y, ¿en qué formas se puede pulir para mejorarlo?

México Pionero

Si bien existen algunas regulaciones a nivel mundial, la promulgación de la Ley Fintech puso a México con ventaja en el espacio de las tecnologías financieras, especialmente en Latam. No solo se trata de la ordenación en términos de certeza para la innovación, organización, funcionamiento y operación de entidades bancarias a través de medios tecnológicos. También contempla los emprendimientos que apenas van a surgir —varios de ellos podrían tener modelos de negocio que no necesariamente existen actualmente.

Es importante destacar que en esta ocasión no es solo el sector privado quien está innovando, ya que el gobierno también lo hace al promulgar una Ley sin precedentes a nivel mundial. Como en cualquier innovación se corren riesgos, más aún cuando no existen mejores prácticas preestablecidas en el sector.

Para poner la Ley en perspectiva se puede utilizar como marco de referencia los 7 niveles regulatorios que Coincenter describió en su documento “State Digital Currency Principles and Framework”. Una reacción regulatoria nivel 1 implica no hacer nada y una nivel 7 es crear un una nueva licencia especial para una actividad. Entre los niveles 1 y 7 existen opciones como emitir circulares con lineamientos, adecuar regulación existente, entre otras. La Ley Fintech es considerada nivel 7, y por ende, una gran apuesta para el sector y para el regulador.

De acuerdo con Statista, las fintech mexicanas transaccionarán USD$36.4 mil millones en 2018 y dicho número crecerá hasta los USD$68.9 mil millones para 2022. El potencial por desencadenar en México es uno de los más interesantes del globo: tres de cada cinco mexicanos mayores de quince años no tienen una cuenta bancaria. De acuerdo con McKinsey, los servicios financieros digitales pueden generar hasta 2 millones de empleos y añadir USD$90 mil millones a la economía para el 2025 —5% del PIB—, a través del incremento de la productividad, las inversiones y los empleos.

Del bosquejo a la Ley

A través de sus 145 artículos, la ley promulgada finalmente tuvo incidencia para modificar o añadir disposiciones en 9 regulaciones preexistentes. Además, la ley conservó el espíritu de las Instituciones de Tecnologías Financieras (ITF, que son empresas fintech, reconocidas legalmente en un esquema basado en las recomendaciones del Financial Stability Board), de las que distingue las Instituciones de Financiamiento Colectivo (IFC) para temas de crowdfunding y las Instituciones de Fondo de Pago Electrónico (IFPE) para temas de pago y transacciones.

Por otro lado, las IFC serán autorizadas por la Comisión Nacional Bancaria y de Valores (CNBV, equivalente a la SEC de EE.UU.) y el Comité Interinstitucional de la CNBV (CI)—conformado por 2 personas del Ministerio de Hacienda (SHCP), 2 del banco central mexicano (Banxico) y 2 de la CNBV. Las IFPE serán autorizadas para operar por la CNBV y el CI, además de que Banxico se les unirá para entre las tres determinar los límites de sus actividades. Los activos virtuales serán aprobados exclusivamente por Banxico.

Una diferencia relevante entre el bosquejo de 2017 y la ley de 2018 es la Sandbox, un espacio de experimentación —con implicaciones regulatorias— para que los emprendimientos fintech puedan accesar temporalmente a bases de datos de empresas, bancos y usuarios que den su consentimiento para ensayar soluciones y modelos de negocios innovadores —que no fueron contemplados en la ley. Esto de cara a desarrollar un modelo bancario más abierto, innovador, personalizado e inclusivo.

Otra diferencia sustancial, es que anteriormente se habló de generar una figura específica para los exchanges de criptomonedas llamado “Administrador de Activos Virtuales”. Finalmente, la autoridad decidió no regular de manera prudencial las criptomonedas y las incluyó como una actividad adicional en las figuras de IFC e IFPE.

Para dicho acceso, la ley facilita el uso de Interfaces de Programación de Aplicaciones (API, por sus siglas en inglés), que serían una llave regulada y altamente supervisada para compartir datos financieros, agregados y transaccionales, respetando ciertos parámetros de calidad y el secreto bancario.

La obtención de servicios bancarios básicos es de las principales preocupaciones del sector. Uno de los cambios que se dio en el proceso de discusión del Senado fue la adición del artículo 46, en el cual se establece que “las ITF, así como las demás personas que realicen operaciones con las Entidades Financieras, no serán objeto de discriminación en términos de la Ley para la Transparencia y Ordenamiento de los Servicios Financieros”. Esto es una manifestación jurídica de la no discriminación en el otorgamiento de servicios financieros.

El artículo 47 cobra mayor relevancia tomando en cuenta que la Ley obliga a las ITFs a obtener servicios financieros en artículos como el 47, que trata de la separación de cuentas y obligatoriedad de mantener los fondos en fideicomisos, cuentas de banco, o valores emitidos por el gobierno federal. En resumen, la Ley obliga a las fintechs a mantenerse entrelazadas al sistema financiero tradicional; será importante que exista una relación de mutua cooperación.

Se dieron en total alrededor de 38 cambios al proyecto de Ley en la Comisión de Hacienda y en la de Ciencia y Tecnología en el Senado. Esta legislación refleja una discusión abierta y una clara participación del sector Fintech, pudiendo servir de inspiración para reformas por venir en la siguiente administración.

El camino que sigue

La Ley Fintech promulgada muestra un camino con horizontes de tiempo de seis, doce y veinticuatro meses para que las diferentes autoridades regulatorias emitan los reglamentos complementarios y las medidas correspondientes de cara a la implementación integral de la normativa.

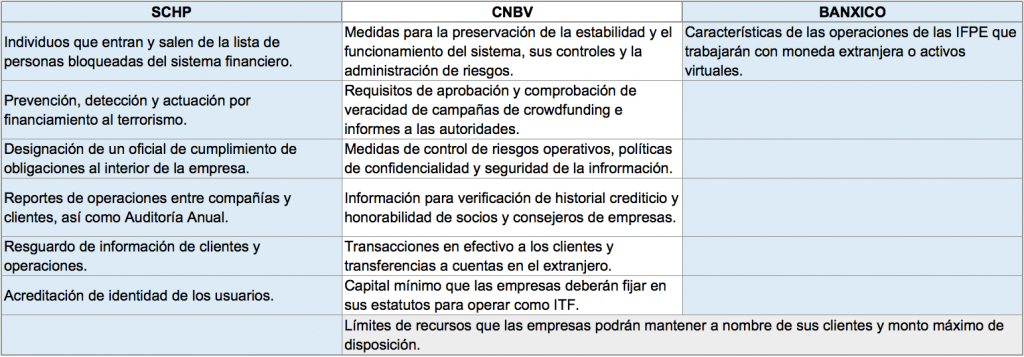

Para el periodo de seis meses, destacan las actividades que tendrán que realizar la Secretaría de Hacienda, la Comisión Nacional Bancaria y Banxico (basado en tabla de Expansión):

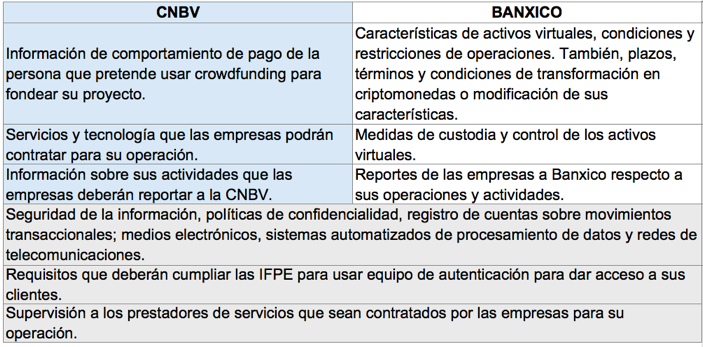

Para el periodo de doce meses, destacan las actividades a realizar por la CNBV y Banxico:

Aún más importante, hay directrices que requerirán un trabajo interinstitucional, a saber:

- La CNBV, Banxico y la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef) – Para establecer los programas de autocorrección al que tendrán acceso las empresas cuando se detecten irregularidades o incumplimientos.

- La SHCP, CNBV, Banxico, Condusef, la Comisión Nacional del Sistema de Ahorro para el Retiro (CONSAR) y la Comisión Nacional de Seguros y Fianzas (CNSF) – Para determinar las condiciones y criterios adicionales que deberán cumplir aquellos proyectos que deseen obtener la autorización para operar como “Modelo Novedoso.”

Finalmente, se establece un margen de 24 meses para que la CNBV, Banxico, la CONSAR y la CNSF establezcan:

- El cálculo de las contraprestaciones que cobren las entidades financieras y las empresas para intercambio de datos e información.

- Intercambio de datos e información que podrá compartirse.

- Mecanismos que deberán cumplir las personas que deseen acceso a la información estadística relacionada con operaciones de las empresas.

Puntos relevantes en las secundarias y áreas de oportunidad

- Límites de Operación: En el artículo 44 se determina que los reguladores “deberán establecer mediante disposiciones de carácter general, los límites de recursos que las respectivas ITF podrán mantener a nombre de sus clientes.” Es importante que los límites se establezcan tomando en cuenta el riesgo a mitigar y la realidad de la industria: de nada serviría una Ley que no deje crecer a la industria y que limite la innovación.

- Proceso y límites de KYC: Se deben establecer políticas y lineamientos de prevención de lavado de dinero y debido conocimiento de clientes (KYC, por sus siglas en inglés) que ataquen riesgos específicos. Asimismo, es importante que los niveles de KYC vayan acorde a la realidad del sector. Por último, es fundamental que se incorpore a los procesos de “on boarding” nuevas tecnologías que permiten identificar al cliente de manera remota, con menor costo y mayor precisión.

- Requerimientos en estructura corporativa: Existen algunos criterios relativos a requerimientos de estructura corporativa para las ITF. Es importante que temas como la figura de “Comisario” o la creación de Consejos de Administración sean abordados con flexibilidad y tomando en cuenta que existen empresas fintech conformadas por muy pocas personas.

- Rol del Buró de Crédito o su equivalente: Como arista de la inclusión financiera y la potencial participación tanto de nuevos usuarios que se incorporan al sistema como de usuarios ya existentes en nuevos instrumentos financieros, se debe buscar una forma de incorporar la información generada por su actividad financiera a sistemas como el buró de crédito. También se podría optar por establecer un organismo análogo que las áreas liberadas por la Ley Fintech.

- Criterio para aprobar nuevas criptomonedas: Este será un reto mayúsculo para Banco de México tomando en cuenta que tendrá que emitir criterios para autorizar criptomonedas dentro de un universo de 1,400 criptomonedas —cada una con diferentes funcionalidades, características y protocolos. Es importante que se delinee un proceso ágil, flexible, que siga favoreciendo la innovación. Temas complicados como la bifurcación de criptomonedas, la aparición de más de una criptomoneda por día, y la disertación sobre la solidez en la seguridad, son lo algunos de los complejos retos que Banxico enfrentará.

Publicada el 6 de abril de 2018 en Forbes México.

Previous Post: Las principales historias de economía de la semana